Bankanum er sama um žig

8.3.2013 | 00:01

Haustiš 2010 tóku nokkrir einstaklingar sig saman og komu upp sérstöku bloggsvęši til aš vekja athygli į nišurstöšum Rannsóknarskżrslu Alžingis. Bloggsķšan var stofnuš 24. įgśst 2010 og lifši fram til atkvęšagreišslunnar um landsdóm 28. september 2010. Žar sem ekkert uppgjör hefur fariš fram eftir hruniš į margt af žvķ sem žar var skrifaš fullt erindi enn.

Hér er endurbirt fęrsla sem fjallar um breytinguna, sem įtti sér staš viš einkavęšinguna, į starfsemi bankanna. Fęrslan sem um ręšir heitir: Takmarkalaust viršingarleysi gagnvart almenningi Hśn er birt hér meš minni hįttar frįvikum sem koma einkum fram ķ žvķ aš hér hafa veriš settar millifyrirsagnir og sett nż lok sem eru ķ sérstökum kafla.

Fjįrfestingabankar ķ staš višskiptabanka

Žaš mį gera rįš fyrir aš eftirfarandi lżsing sé sś mynd sem flestir hafa hingaš til gert sér af ešlilegri bankastarfsemi:

Hefšbundin bankastarfsemi felst ķ žvķ aš taka viš innlįnum frį sparifjįreigendum, sem vilja geyma fjįrmuni sķna ķ lengri eša skemmri tķma, og lįna įfram til aršbęrra verkefna. Bankinn er fjįrvörsluašili žeirra sem trśa honum fyrir sparifé sķnu og žarf aš vera gętinn ķ lįnum til annarra žannig aš hann verši ekki fyrir of miklum śtlįnatöpum. Lögš hefur veriš įhersla į žį ķmynd aš aš bankinn beri umfram allt hag višskiptavinarins fyrir brjósti og ķ žvķ skyni hafa ķ įranna rįs žróast ķhaldssamar reglur ķ žessum samskiptum. (bls. 59)

Fyrir einkavęšinguna nutu ķslenskar fjįrmįlastofnanir trausts sem grundvallašist į žessari mynd. Į žeim ellefu įrum sem eru lišin frį žvķ aš hśn įtti sér staš hefur žetta heldur betur snśist viš. Viš einkavęšinguna hófust hinir nżju eigendur žeirra handa viš aš breyta bönkunum, sem žeir komust yfir, śr hefšbundnum innlįnsstofnunum ķ fjįrfestingabanka sem hafa žaš hlutverk aš žjónusta višskiptalķf og stóra fjįrfesta. Tekjur fjįrfestingabanka byggjast ekki į muninum į innlįns- og śtlįnsvöxtum heldur žóknunum fyrir žjónustuna viš višskiptalķfiš og stóra fjįrfesta.

Fyrir einkavęšinguna nutu ķslenskar fjįrmįlastofnanir trausts sem grundvallašist į žessari mynd. Į žeim ellefu įrum sem eru lišin frį žvķ aš hśn įtti sér staš hefur žetta heldur betur snśist viš. Viš einkavęšinguna hófust hinir nżju eigendur žeirra handa viš aš breyta bönkunum, sem žeir komust yfir, śr hefšbundnum innlįnsstofnunum ķ fjįrfestingabanka sem hafa žaš hlutverk aš žjónusta višskiptalķf og stóra fjįrfesta. Tekjur fjįrfestingabanka byggjast ekki į muninum į innlįns- og śtlįnsvöxtum heldur žóknunum fyrir žjónustuna viš višskiptalķfiš og stóra fjįrfesta.

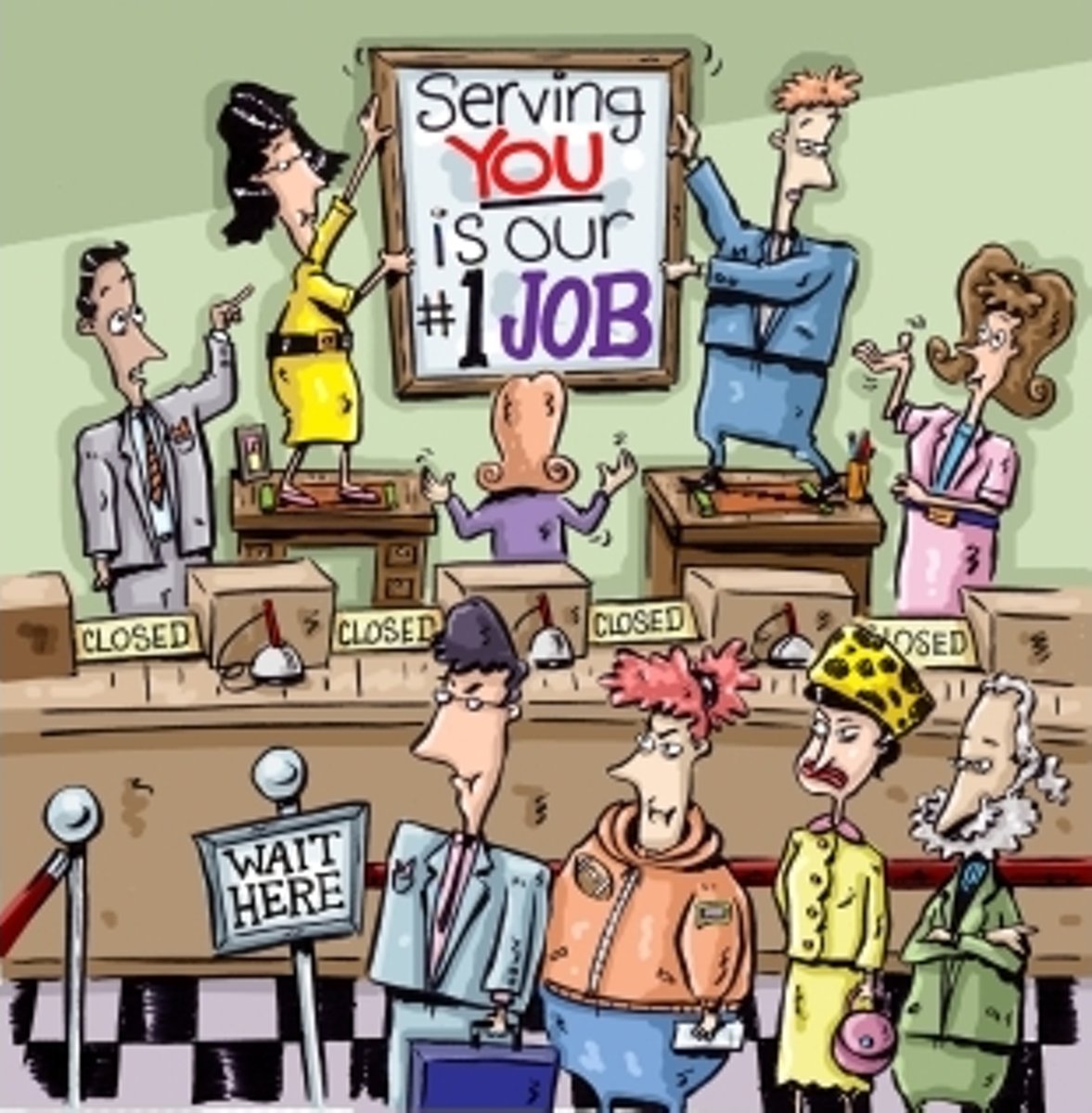

Almenningur fylgdi ofangreindum breytingum ekki eftir [heldur] treysti bankanum sķnum eins og hann hafši alltaf gert . Fęstir geršu sér grein fyrir aš meš nżjum tķmum voru komnir gjörbreyttir sišir. (bls. 59)

Almenningur varš varan sem gaf arš

Višskiptavinirnir geršu sér žess vegna ekki grein fyrir aš ekki var lengur litiš į žį sem skjólstęšinga bankanna heldur sem vöru sem gat gefiš arš. Samkeppni, bęši į milli bankanna og innan žeirra, jókst grķšarlega. Bankarnir kepptust viš aš bjóša ķ višskiptavini samkeppnisašilanna meš alls kyns gyllibošum og innan bankanna var komiš upp söluhvetjandi bónuskerfi.

Žetta hafši žęr afleišingar aš žjónustu- fulltrśarnir sem višskiptavinirnir įlitu aš hefšu žeirra hagsmuni ķ huga voru oft og tķšum aš veita rįšgjöf varšandi žjónustu bankans sem skilaši žeim sjįlfum aukagreišslu ķ vasann. Ž.e.a.s. ef kśnninn beit į agniš.

Žetta hafši žęr afleišingar aš žjónustu- fulltrśarnir sem višskiptavinirnir įlitu aš hefšu žeirra hagsmuni ķ huga voru oft og tķšum aš veita rįšgjöf varšandi žjónustu bankans sem skilaši žeim sjįlfum aukagreišslu ķ vasann. Ž.e.a.s. ef kśnninn beit į agniš.

Žetta skżrir m.a. žį gķfurlegu įherslu bankanna į alls konar žjónustuformum eins og t.d. žaš sem nįms- mönnum er bošiš upp į. „Ķ žessu ljósi kemur žaš almenningi tęplega į óvart nś hve mikil įsókn var ķ aš selja honum nżjar vörur eša žjónustu ķ bankanum.“ (bls. 60)

Almennt litu višskiptavinir bankanna į žjónustufulltrśann, sem žeir voru ķ mestum samskiptum viš, sem velgjöršarmann sinn sem žeir gįtu treyst. Žjónustufulltrśar hafa lķka ašgang aš trśnašarupplżsingum sem varša fjįrmįl višskiptavinanna žannig aš žaš er e.t.v. ekki nema ešlilegt aš almenningur vilji trśa žvķ aš žeim sé treystandi.

Žjónustufulltrśi = Aflar bankanum tekna og fęr bónus fyrir

Eftir einkavęšinguna fengu žjónustu-fulltrśarnir hins vegar nżtt hlutverk sem vęri nęr aš skilgreina sem sölumann žar sem žeim bar frekar aš žjóna skammtķmahagsmunum bankans fremur en hagsmunum višskiptavinarins. Žessi nżja skilgreining hafši žęr óhjįkvęmilegur afleišingar aš žjónustufulltrśarnir gįtu ekki lengur veriš ķ hlutverki velgjöršamannsins sem setur hagsmuni višskiptavinarins ķ öndvegi.

Eftir einkavęšinguna fengu žjónustu-fulltrśarnir hins vegar nżtt hlutverk sem vęri nęr aš skilgreina sem sölumann žar sem žeim bar frekar aš žjóna skammtķmahagsmunum bankans fremur en hagsmunum višskiptavinarins. Žessi nżja skilgreining hafši žęr óhjįkvęmilegur afleišingar aš žjónustufulltrśarnir gįtu ekki lengur veriš ķ hlutverki velgjöršamannsins sem setur hagsmuni višskiptavinarins ķ öndvegi.

Žessar breyttu įherslur ķ starfi bankanna voru aldrei kynntar śt į viš. Žęr komu heldur hvergi fram ķ samskiptum žeirra viš almenna višskiptavini. Hefšu višskiptavinirnir t.d. veriš upplżstir um žaš aš žjónustufulltrśarnir fengu greitt fyrir hverja žį „vöru“ sem žeir seldu žeim žį hefšu žeir eflaust litiš öšruvķsi į hlutverk žessara starfsmanna bankans.

Žaš er hins vegar ljóst aš Fjįrmįlaeftirlitiš vissi af žessum nżju įherslum žó aš starfsmenn žeirra hafi ekki ašhafst neitt varšandi žetta atriši fremur en önnur sem tengjast vafasömum starfshįttum bankanna į žessum įrum. Žvķ mišur eru dęmin fjölmörg um žaš aš bankarnir reyndu aš blekkja einstaklinga til višskipta žó enginn žeirra verši rakin hér.

Illrįš ķ hagnašarskyni

Žaš er aš sjįlfsögšu į įbyrgš einstaklingsins aš taka ekki of mikla įhęttu ķ lįntöku en mašur skyldi ętla aš įhętta einstaklingsins į žvķ sviši vęri lķka įhętta bankans. Žaš er lķka ešlilegt aš gera rįš fyrir aš žeir sérfręšingar sem vinna hjį bönkunum bśi yfir einhverjum starfsheišri žannig aš ešlilega gerši almenningur sér ekki grein fyrir žvķ aš oft og tķšum strķddu rįšleggingar bankanna gegn almennu sišferši og góšum starfshįttum.

Dęmi um žetta eru t.d. svonefnd „barnalįn“ Glitnis (sbr. bls. 65) og framsetning bankanna į kynningum varšandi żmsar įhęttufjįrfestingar eins og ķ hlutabréfakaupum og kaupum į svoköllušum peningabréfum sem starfsmönnum allra bankanna var rįšlagt aš kynna sem įhęttulausa fjįrfestingu. (sbr. bls. 63)

Žessi kśvending į starfsemi bankanna mį rekja til žess aš įbyrgš og raunsętt įhęttumat vék fyrir voninni um įhęttulausan hagnaš. Hugmynd sem af öllum sólarmerkjum aš dęma er runnin undan rifjum žeirra sem rįšherrarnir Davķš Oddsson og Halldór Įsgeirsson lögšu svo rķka įherslu į aš eignušust bankanna aš žeir fóru į svig viš lögin til aš koma žeim įsetningi ķ kring.

Sjónarmiš skammtķmahagnašar réšu feršinni en ekki įbyrgš gagnvart samfélaginu. Allar leišir til hagnašar voru nżttar til fulls og eftirlitiš stóš aš mestu leyti ašgeršarlaust hjį. (bls. 67)

Takmarkalaust viršingarleysi

Žaš er įstęša til aš vekja athygli į žvķ aš höfundar 8. bindisins taka žaš sérstaklega fram ķ lok kaflans sem žessi skrif byggja į aš: „Įstęša er til mun ķtarlegri rannsóknar į afstöšu Fjįrmįlaeftirlitsins til żmissa vafaatriša ķ ķslensku višskiptalķfi.“ (bls. 67 (leturbreytingar eru höfundar).

Žaš mį hverjum vera oršiš ljóst aš innan bankanna var/er įhugaleysiš į vöndušum starfshįttum nęr takmarkalaust. Sömu sögu er aš segja um viršingarleysiš fyrir lögum og reglu. Stęrstu eigendurnir og ęšstu stjórnendur notfęršu sér stöšu sķna óspart til aš hygla sjįlfum sér į kostnaš almennra višskiptavina bankanna.

Žaš er žvķ óhętt aš segja aš bęši ķ žvķ og žvķ sem sķšar hefur komiš fram ķ oršum žeirra og gjöršum endurspeglist ekki sķst takmarkalaust viršingarleysi gagnvart almennum borgurum svo og samfélagslegum hagsmunum.

Nęgir žar aš nefna vištöl viš marga žeirra svo og ašrar yfirlżsingar žeirra sjįlfra į opinberum vettvangi en hér veršur vikiš aš einu slķku dęmi śr Rannsóknarskżrslunni:

Žegar Hreišar Mįr Siguršsson, forstjóri Kaupžings, bašst afsökunar ķ Kastljósvištali ķ įgśst 2009 um tķu mįnušum eftir aš bankinn hans féll, tiltók hann sérstaklega hluthafa bankans, kröfuhafa og starfsmenn. Ašspuršur taldi hann sér ekki skylt aš bišja žjóšina afsökunar.

Annan hóp vantaši žó tilfinnanlega ķ upptalningu hans: žaš voru sparifjįreigendur - fólk sem hafši trśaš bankanum fyrir sparifé sķnu og tapaš hluta žess ķ peningamarkašssjóšum eša öšrum sparnašar-formum, svo ekki sé talaš um žį almennu višskiptavini sem hafši veriš rįšlagt aš taka erlend lįn eša kaupa hlutafé ķ bankanum žegar best lét. (8. bd. bls. 59 (leturbreytingar eru höfundar)

Žaš er ekkert vafamįl aš ef ekki hefši komiš til stefnubreyting rķkisstjórnar Sjįlfstęšis- og Framsóknarflokks žegar bankarnir voru einkavęddir žį hefšu žeir sem eignušust bankana ķ kjölfariš aldrei komiš til greina sem eigendur žeirra. Žess vegna ętti žaš aš liggja ķ augum uppi aš žeir sem ullu eiga ekkert sķšur aš bera įbyrgš en eigendurnir og svo žeir sem stżršu bönkunum af slķku taumleysi sem raun ber vitni.

Ofangreindar lķnur eru ašallega byggšar į bls. 58-67 ķ 8. bindi Rannsóknarskżrslunnar.

Einkabankar bśa til peninga meš lįnum

Žrįtt fyrir hruniš eru žeir žó nokkrir sem skilja žaš ekki enn hvernig žaš vildi til. Žeir sem eru enn ķ žeim sporum žurfa aš horfast ķ augu viš žaš aš į sama tķma og bankarnir voru einkavęddir fengu eigendur žeirra einkaréttinn til peningaprentunar. Žetta hljómar ekki gįfulega en žetta er žvķ mišur stašreyndin.

Viš einkavęšingu bankanna vildi svo furšulega til aš rķkiš var įfram įbyrgt fyrir rekstri bankanna; ž.e. ef bankinn fęri ķ žrot. Eigendur einkareknu bankanna bįru og bera ekki enn neina įbyrgš gagnvart samfélaginu. Eigendur ķslensku bankanna nżttu žetta óspart og lįnušu ótępilega žar sem lįnin veittu žeim ekki einungis arš ķ formi żmissa lįnskostnašarliša eins og vaxta og verštryggingar heldur fęra žeir lįnin sér til eignar.

Žaš vita allir aš slķkt bókhaldsfiff getur aldrei gengiš upp nema koma einhvers stašar nišur. Žaš aš fęra lįn sem eignir og lifa ķ vellystingum af žvķ sem ekki er innistęša fyrir er ekki ašeins fullkomiš įbyrgšarleysi heldur sżnir žaš hiš algjöra sišleysi sem hefur blómstraš viš vissuna frammi fyrir žvķ aš žegar allt springur žį er žaš rķkiš, eša réttara sagt skattborgararnir, sem sitja uppi meš afleišingarnar. Žannig var žaš haustiš 2008 og žaš er ekkert sem hindrar žaš aš sams konar hrun bankanna endurtaki sig.

Hér er aš lokum myndband frį Positive Money sem dregur fram mjög skżra mynd af žvķ hvernig peningamyndunin fer fram innan nśverandi bankakerfis og meš hvaša afleišingum.

Žaš liggur vęntanlega ķ augum uppi eftir įhorfiš aš žaš er ekki spurning um žaš hvort valdiš til peningamyndunar verši tekiš af einkareknu bönkunum heldur hvernig og hvenęr. Žeir sem vilja fręšast um ašferšina sem hefur veriš lögš fram į ķslenska žinginu er bent į žessa slóš.

Flokkur: Stjórnmįl og samfélag | Breytt s.d. kl. 19:17 | Facebook

ast

ast

andres08

andres08

axelthor

axelthor

eldlinan

eldlinan

berglindnanna

berglindnanna

berglist

berglist

kaffi

kaffi

bjarnihardar

bjarnihardar

bjarnimax

bjarnimax

ammadagny

ammadagny

020262

020262

esbogalmannahagur

esbogalmannahagur

egill

egill

einarbb

einarbb

rlingr

rlingr

estheranna

estheranna

eythora

eythora

sifjar

sifjar

frikkinn

frikkinn

vidhorf

vidhorf

stjornarskrain

stjornarskrain

gunnarn

gunnarn

tilveran-i-esb

tilveran-i-esb

gudbjornj

gudbjornj

bofs

bofs

gustafskulason

gustafskulason

hallgeir

hallgeir

hallkri

hallkri

maeglika

maeglika

heidistrand

heidistrand

diva73

diva73

helgatho

helgatho

hlynurh

hlynurh

disdis

disdis

don

don

holmdish

holmdish

haddih

haddih

hordurvald

hordurvald

fun

fun

kreppan

kreppan

jennystefania

jennystefania

svartur

svartur

jgfreemaninternational

jgfreemaninternational

jonl

jonl

prakkarinn

prakkarinn

nonniblogg

nonniblogg

jonvalurjensson

jonvalurjensson

jonthorolafsson

jonthorolafsson

huxa

huxa

askja

askja

photo

photo

krissiblo

krissiblo

kikka

kikka

landvernd

landvernd

maggiraggi

maggiraggi

marinogn

marinogn

mynd

mynd

leitandinn

leitandinn

pallvil

pallvil

raggig

raggig

ragnar73

ragnar73

raudurvettvangur

raudurvettvangur

brv

brv

samstada-thjodar

samstada-thjodar

fullvalda

fullvalda

amman

amman

sivvaeysteinsa

sivvaeysteinsa

sighar

sighar

sigurduringi

sigurduringi

sattekkisatt

sattekkisatt

saemi7

saemi7

athena

athena

soleys

soleys

tunnutal

tunnutal

kreppuvaktin

kreppuvaktin

vala

vala

vefritid

vefritid

vga

vga

vinstrivaktin

vinstrivaktin

vest1

vest1

aevark

aevark

astromix

astromix

oliskula

oliskula

svarthamar

svarthamar

olllifsinsgaedi

olllifsinsgaedi

hallormur

hallormur

thorsteinnhelgi

thorsteinnhelgi

thorsteinn

thorsteinn

valli57

valli57

fornleifur

fornleifur

gunnlauguri

gunnlauguri

svavaralfred

svavaralfred

Athugasemdir

Takk Rakel mķn.

Illrįš ķ hagnašarskyni, žeir sem įbyrgšina bįru, hafa aldrei žurft aš sęta įbyrgš laga.

Heldur komast žeir upp meš įframhaldandi óžokkabrögš, gegn lķfi fólks og heill žjóšarinnar.

Žetta er skķtapakkiš sem afvegleiddi Sjįlfstęšisflokkinn frį žvķ aš gera rétt, ķ aš gera órétt.

Frį žvķ aš axla įbyrgš į Hruninu meš žvķ aš leišrétta hinar stökkbreyttu skuldir, til žess aš bjóša fólki upp į skrum eins og aš kalla žaš ķ žįgu heimilanna aš skatttekjur rķkissjóšs renni ķ vasa vogunarsjóšanna.

Žetta er fólkiš sem komist hefur upp meš brask sitt og rįnsskap.

Fólkiš sem viš žurfum aš stöšva meš Samstöšu um lķfiš.

Žaš er nśna Rakel, ekki seinna.

Kvešja aš austan.

Ómar Geirsson, 8.3.2013 kl. 16:42

Takk fyrir hugvekjuna žķna, Ómar!!

Rakel Sigurgeirsdóttir, 8.3.2013 kl. 17:33

Hęttum aš eiga peninga ķ banka- hęttum aš taka lįn !

Erla Magna Alexandersdóttir, 8.3.2013 kl. 17:44

Ķ einu orši sagt er žessi pistill ... frįbęr. Hafšu mikla žökk fyrir Rakel.

Pétur Örn Björnsson (IP-tala skrįš) 8.3.2013 kl. 18:58

Žakka ykkur bįšum innlitiš og innlegg. Ég įkvaš aš endurbirta žessa fęrslu mķna frį haustinu 2010 žar sem hśn į jafnvel viš og žį ķ žeirri von aš innihaldiš fengi betri hljómgrunn nś en žį.

Žaš er komin fram leiš til aš breyta žessu og žaš gefur mér von um aš kjósendur leggi ķ aš fara fram į aš valdiš til peningamyndunar verši tekiš af einkareknum bönkum.

Rakel Sigurgeirsdóttir, 8.3.2013 kl. 19:21

Sęl Rakel,

Virkilega góšur pistill.

Af hverju komst Bretton-Woods samkomulagiš į og af hverju var žaš fellt śr gildi.

Hvers vegna er žaš ekki tekiš upp aš nżju. Sagan kallar skżrt į žaš.

kv/Itg

itg (IP-tala skrįš) 8.3.2013 kl. 19:23

Bęta viš athugasemd [Innskrįning]

Ekki er lengur hęgt aš skrifa athugasemdir viš fęrsluna, žar sem tķmamörk į athugasemdir eru lišin.